原文标题:《Overview of Options Vaults》

原文作者:Dustin Teander

原文编译:谷昱,链捕手

2022 年是一个火热的开始。今年第一周,整个加密货币市值下降了 -11%。DeFi 的前 100 名代币下降幅度更大,为 -12%。然而,DeFi 中有一个子行业在 2022 年表现异常出色——期权。期权协议非但没有下跌,反而大幅跑赢大市,今年年初市值总计上涨 66%。

真是一种迎接新年的方式。

今年到目前为止,期权协议能够显着超过加密市场的部分原因与起点有关。与其他 DeFi 协议相比,期权协议的价格相对较低。例如,Ribbon Finance 在本季度末的流通市值低于 1 亿美元,市销率是 2 倍。Uniswap、Yearn 和其他公司的流通市值与销售额的比率约为 4 倍。与其他 DeFi 行业相比,价格差异的大部分原因与链上期权采用相对缓慢有关。

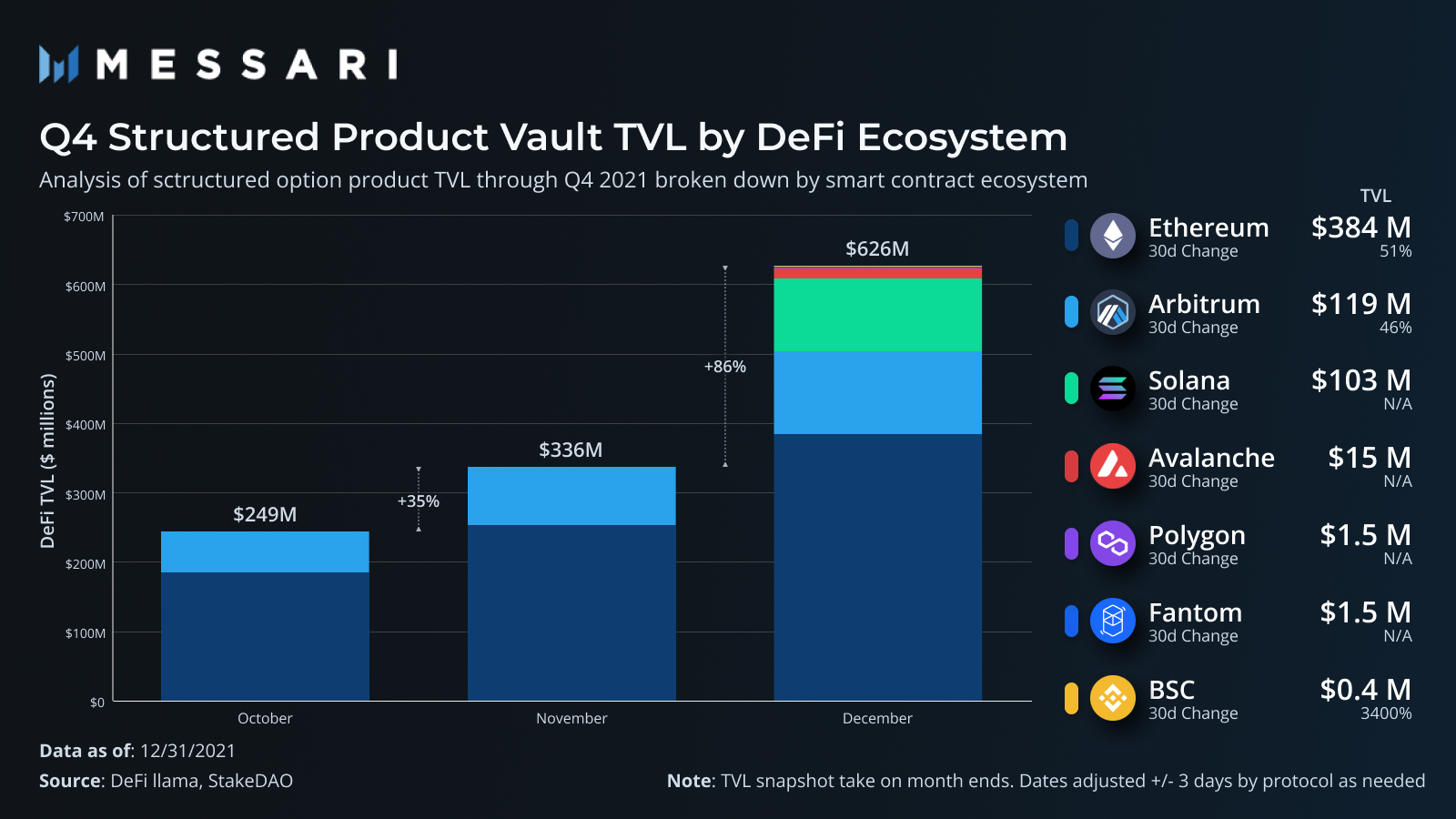

然而,最初的缓慢采用已经让步于强劲的增长。到第四季度,期权协议的 TVL 增长率显着超过了更广泛的 DeFi。

12 月,期权协议的 TVL 增长了 86%,而整个 DeFi TVL 实际上收缩了 -1.5%。在整个季度中,期权协议将 TVL 扩大了 412%,而 DeFi TVL 增长了 278%。

期权协议的相对强劲增长,但与传统金融相比仍远未达到采用水平。说期权是传统金融中的一个巨大市场是轻描淡写的。期权在现代金融中发挥着重要作用,被做市商、对冲基金一直使用到零售交易者。放大零售期权交易市场,Robinhood 第三季度 45% 的收入来自其平台上的期权交易。

事实证明,对于 Robinhood 来说,期权既受欢迎又有利可图,他的用户群与普通加密用户最相似。Robinhood 每月大约 1900 万活跃用户为该平台创造了 6.56 亿美元的年收入。

凭借如此巨大的利润潜力和与零售交易者的产品一致性,哪些协议和生态系统在占领这个市场方面处于领先地位?

让我们首先分解期权领域的不同类型的协议。

期权生态系统概述

链上期权协议主要由两种类型的协议组成。期权市场和结构化产品。市场是创建实际期权合约并促进期权买卖的协议。承销每个期权的流动性传统上可以来自个人用户用存入的资金写入期权或来自被动流动性池。Opyn、PsyOptions 和 Zeta 市场等协议都在传统的订单簿样式下运行,而 Dopex、Lyra、Premia 和 Hegic 等大多数其他期权市场协议都使用流动性池方法。

结构化产品协议位于期权市场之上,并为用户提供存入资金的金库。每个金库都执行定义的基于期权的收益策略,将复杂的定价和风险管理从用户手中抽象出来。类似于 Yearn 如何在其金库下为货币市场和交易所执行收益农业策略。

出售备兑看涨期权或现金保证金看跌期权是该行业最突出的结构性产品库。备兑看涨期权通过出售行使价高于当前代币价格的看涨期权(价外看涨期权)来为代币产生收益。期权购买者为期权合约支付溢价,溢价被引导回金库,为储户增加收益。现金保证金看跌期权类似,但方向相反。稳定币存入金库,用于承销针对行使价低于当前价值的代币的看跌期权。

到目前为止,结构化产品金库推动了大多数链上期权的采用。以各种执行价格进行的原始买卖期权并没有吸引加密用户。结构化产品消除了承销选择权、定价选择权、行使价的所有复杂性,并用简单的存款和赚取金库取而代之。

使用这些结构化期权库的不仅仅是零售用户。许多协议正在与结构化期权协议合作,以进行资金管理并为其代币持有者创建金库。利用期权金库而不是典型的抵押金库来获得收益,消除了代币释放的需要,从而有效地降低了协议代币的整体通胀和销售压力。

由于结构化产品金库推动了链上期权的大部分采用,让我们放大这些协议,以了解用户使用哪些智能合约生态系统以及哪些特定协议吸引了最多的使用。

生态系统 TVL

当然,以太坊在结构化产品中拥有最大的 TVL。它是第一个广泛使用的结构化产品协议 Ribbon Finance 的所在地。Ribbon 在加密领域普及了结构化产品,随后在该领域占据主导地位,直到第四季度其他协议开始推出。

在快速崛起的 Dopex 的引领下,Arbitrum 是第二大结构化产品生态系统。与 L1 (50 - 1430亿美元) 相比,Arbitrum 的整体 TVL (17亿美元) 大大减少,因此拥有第二高的 TVL 选项表明协议在生态系统中具有很强的相对用户一致性。Dopex 是迄今为止平台上最大的期权协议,并负责大部分增长。其代币的价格上涨也推动了期权行业今年的出色表现(从 1 月 1 日到 1 月 9 日,市值上涨了 85%)。

Solana 在 12 月推出了两个新协议,在推出后的几周内都吸引了大量资金。Friktion 和 Katana 提供类似的结构化产品库,并提供广泛的支持资产。与 Ribbon 提供的 7 个、Dopex 提供的 4 个和 StakeDAO 提供的 3 个相比,这两种协议都提供 14 个不同的金库。

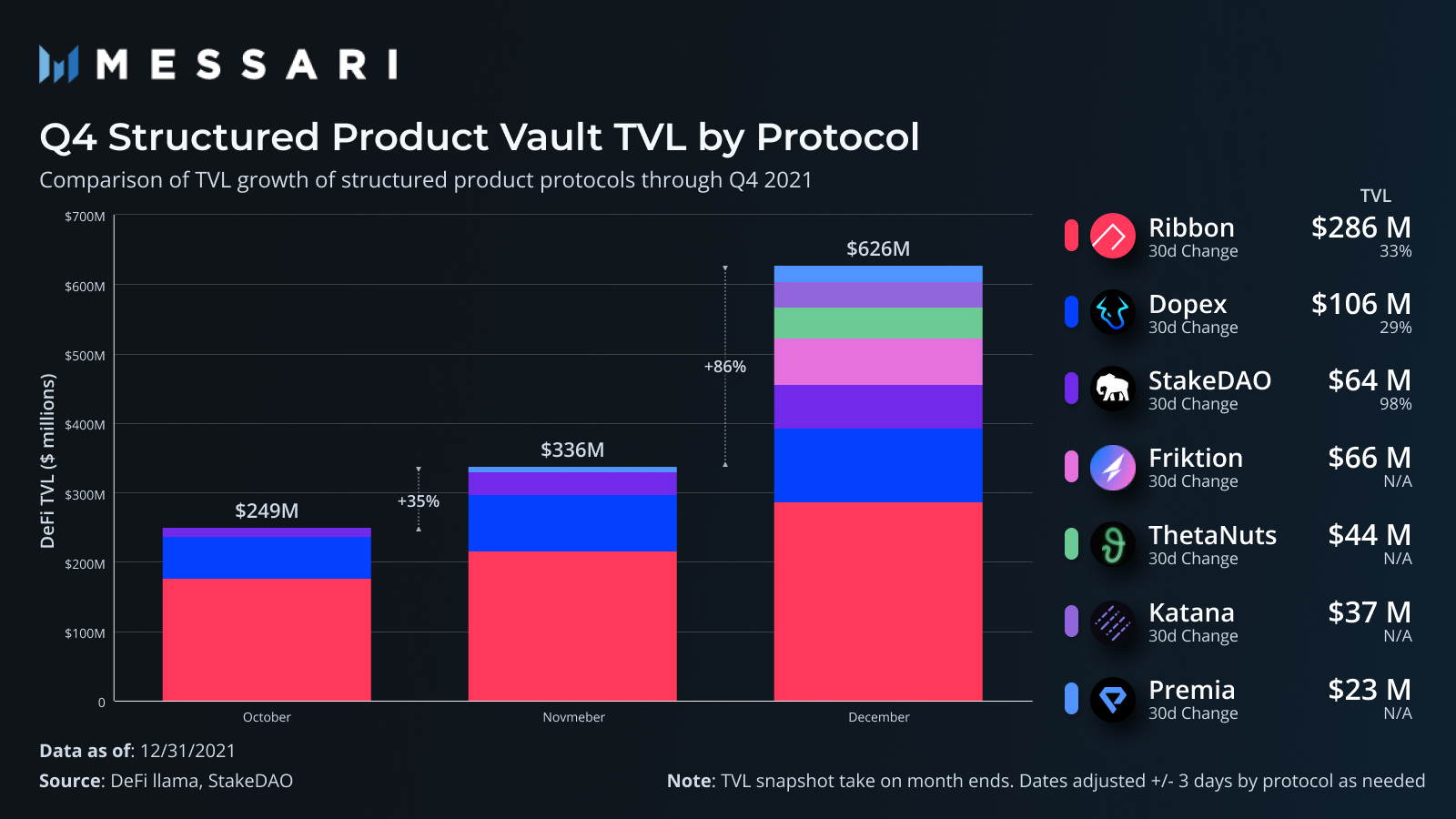

Ribbon 继续以超过一半的 TVL 主导结构性期权。在本季度开始拥有该行业几乎所有 TVL 之后,其市场主导地位正在下降。这并不是对 Ribbon 增长状况的影响,这本身就令人印象深刻,但更多的是突显了该行业其他协议在本季度的迅速崛起。让我们深入研究每个并比较每个的细微差别。

Ribbon

Ribbon Finance 是一种传统的结构化产品协议,运行在 Opyn 的市场之上。每周,Ribbon 的 7 个金库中的每一个都利用存入的资金来承销 Opyn 上的期权,然后将其出售或拍卖,所收取的溢价作为收益返还给金库。在第四季度,Ribbon 为其金库产生了超过 1100 万美元的承保费。

9 月,该协议发布了 V2 版本的金库,最近已将所有资金完全迁移到 V2 版本。与 V1 一样,V2 金库每周执行期权销售策略。V2 的变化是去中心化金库的行权选择,改变费用结构,并启用元金库(在 Ribbon 金库之上构建策略的协议的费用共享)。将费用结构从提款费转变为管理费和绩效费(2% 和 20%)的模式更紧密地使协议的目标与用户保持一致,并在 Ribbon 之上实现更多可组合的策略。

Ribbon 一直是该领域的创新团队,并率先推出了与 Yearn 的 yvUSDC 组合的收益率产品。用户的 USDC 抵押品不是出售针对普通 USDC 的看跌期权,而是转换为有收益的 yvUSDC,这通过从生态系统中的借贷需求中获取收益以及期权溢价收益来提高金库的超额收益状况。除了对所提供的产品类型进行创新外,Ribbon 还在向 12 月在 Avalanche 推出的其他公链推动扩张战略,并提出了实施 Solana 的计划。

Dopex

Dopex 可能是这里所有项目中最雄心勃勃和最具创意的路线图,尽管目前使用量不是最大的,但其估值已飙升至所有期权协议中最高的流通市值。该协议的工作方式也相当独特。Dopex 没有使用存款来承销另一个协议的期权,而是在同一协议上获取流动性并承销所有期权。

它的主要产品是 SSOV(Single Staking Options Vaults),作为一种结构化期权。每月,用户可以将资金存入金库并选择他们想要提供流动性的执行价格。存款期结束后,资金用于以各种执行价格承销期权,其他用户可以在该时期内购买这些期权。与 Ribbon 使用的“一劳永逸”金库相比,这是一种更精细的覆盖看涨方法,为用户提供了更多控制权(以复杂性为代价)。目前,仅支持四种资产的调用:DPX、rDPX、ETH 和 gOHM。

Dopex 的费用不向金库存款人收取,而是向期权买家收取,这标志着其他协议的明显差异。购买期权时收取 20 个基点,在纪元结束时行使价内期权将额外收取 10 个基点。

Dopex 的创造力与它的双代币模型(DPX 和 rDPX)以及它如何利用其奖励排放有关。SSOV 金库获得 DPX 奖励以及溢价,有效地结合了典型的二池抵押金库和期权金库。在路线图上,Dopex 计划实施广受欢迎的 veDPX 模型,根据锁定的 DPX 代币的投票权重将奖励定向到金库。随着协议继续与 Dopex 合作创建 SSOV 金库(OHM 是第一个),随着协议收购 DPX 以激励其资金池的流动性,这种模式将变得越来越重要。理论上,用于奖励的期权金库可能会变得更加流行,因为协议希望摆脱因代币奖励释放(会导致稀释和出售压力)而形成的收益率,而转向针对资产出售期权的更常青模式。

rDPX 是 Dopex 折扣代币,作为补偿发放给期权承销商,这些承销商在该时期以损失的 30% 的比率损失资本,抵消了提供资本的风险。然而,rDPX 的计划效用远大于纯回扣代币的效用。Dopex 计划向平台添加合成资产,并利用 rDPX 作为支持抵押品来铸造稳定币 dpxUSD,以在整个协议中使用。rDPX 正在进行官方重新架构,代币设计细节将在本月晚些时候发布。

在协议设计之外,Dopex 关于如何在 DeFi 中利用期权的路线图有一些有趣的想法。特别要注意的一点是将期权应用于曲线规排放。不是使用期权来推测到期时的代币价格,而是使用期权来了解 CRV 奖励排放的Curve计量权重的变化。所谓的Curve战争都围绕着控制重要的 CRV 以将奖励直接奖励给选民选择的 AMM 池的想法(这会激励这些池中的流动性)。通过按池提供 CRV 奖励率期权,用户或协议可以间接地从 CRV 排放中获取收益,而不是竞争获得 veCRV 投票。

StakeDAO

StakedDAO 最初是一个类似于 Yearn 的收益聚合器,但最近在其产品集中添加了结构化产品库。虽然传统的收益聚合金库继续占该协议 TVL 的很大一部分,但其结构化期权金库在第四季度的强劲增长成为该行业最大的协议之一。

StakeDAO 目前提供三个金库,它们在性质上都与 Ribbon 金库类似。在这两种协议下,都利用 Opyn 作为期权市场来为其期权提供担保。StakeDAO 的不同之处主要在于将其收益聚合金库和期权金库的收益相结合。存放在 StakeDAO 期权金库中的资产随后会自动存入平台上相应的被动收益金库中,以产生额外的收益。

StakeDAO 的独特之处还在于它利用 Frax 作为稳定币来承销其卖空金库。除了期权溢价和 StakeDAO 被动 Frax 金库产生的收益外,用户还可以将他们的 LP 代币质押在 Frax 上以获得额外收益。

StakeDAO 的收费模式也与 Ribbon 不同。Ribbon 转向管理和绩效费用模式,而 StakeDAO 目前不对资产或利润收取平台费用,而是向金库收取 50 个基点的提款费。

Friktion

Friktion 于 12 月中旬推出,是 Solana 最大的结构化产品协议,拥有超过 9000 万美元的 TVL。TVL 今年年初上涨了近 50%,高于其年底的 6600 万美元。这大约是每 15 天新增 TVL 3000 万美元的增长概况。它运行类似于 Ribbon 的传统结构化产品架构。期权在各种平台上承保,每周或每两周出售一次。

推动其增长速度的是其增加新市场的令人印象深刻的能力。Friktion 拥有 14 个实时期权金库,并支持比通常专注于 ETH 和 BTC 产品的基于 EVM 的协议更多样化的资产。Friktion 拥有 Luna、FTT、SOL 衍生品和各种 Solana DeFi 生态系统代币等资产的金库。其扩展可用期权的能力是由其通过渠道 RFQ 向链下做市商出售期权的能力所驱动的(它不仅限于支持的链上期权市场的抵押品类型,如 psyOptions)。

ThetaNuts

ThetaNuts 可能是所有结构化期权协议中最激进的跨链策略。ThetaNuts 已在 Ethereum、BSC、Avalanche、Polygon、Fantom、Boba、Aurora 等上进行了部署。虽然它在任何市场上都没有占据主导地位,但它的好处是首先向目前没有其他期权协议推出的链推出。它的跨链战略帮助它获得了超过 4400 万美元的年终 TVL,其中大部分来自其以太坊部署。

ThetaNuts 目前也不对其金库收取费用。它似乎采用了类似的链下期权拍卖,使其能够提供其期权资产,因为它不仅限于期权市场协议中的链上支持抵押品。

Katana

在 2021 年早些时候赢得 Solana Ignition 黑客马拉松之后,Katana 于 12 月中旬推出,并已发展成为 Solana 上第二大结构化期权协议,年底 TVL 超过 3700 万美元。它提供了一组与 Friktion 极为相似的产品,均支持 Luna、FTT、Solana 衍生品和 Solana DeFi 代币等类似资产的总共 14 种不同的金库策略。

Katana 还积极寻求与各种 DAO 建立财务管理合作伙伴关系。Injective 和 Katana 最近宣布了一项资金管理合作伙伴关系,Katana 将为 INJ 提供期权金库,并通过期权溢价支持资金产生收益。除了 Injective,Katana 还宣布了与基于 Solana 的协议的各种其他合作伙伴关系,以提高其部署资本的能力。

Premia

就TVL而言,Premia的规模相当小,但已经实现了一种有趣的 DeFi 原生期权方法。与 Dopex 类似,流动性承销选项来自协议上的流动性池。用户可以向流动资金池存入资金并获得收益,因为这些资金是针对这些资金购买的。因此,溢价不依赖链上期权市场,也不依赖链下买家,而是依赖其协议上的期权需求。

它目前为其用户提供 3 个市场,并部署在以太坊、Arbitrum 和 BSC 上。然而,以太坊和 Arbitrum 部署占 TVL 的大部分,其中近一半来自每个生态系统。虽然 TVL 的数字相对较小,但该平台一直有效地从其资本中获得费用收入。此外,由于协议缺乏关注,期权的交易价格往往比 Dopex 等协议上的同类产品低 10% - 20%。

总结

随着 DeFi 的成熟和杠杆借贷需求产生的高收益下降,期权协议有充分的理由加紧以最小的风险提供超大溢价。特别是当协议开始为代币发行之外的代币权益人寻找收益来源时,这会稀释并推动项目代币的持续抛售压力。

与更广泛的 DeFi 相比,期权协议的估值相当温和,许多顶级期权协议的市值都低于 1 亿美元。与更广泛的 DeFi 生态系统相比,随着第四季度期权协议吸引了更高的 TVL 增长率,基于期权的协议的采用开始迅速变化。

需要密切关注的是链上期权购买的水平。Robinhood 在股票期权方面的成功是由散户交易者在其平台上买卖期权推动的,而 DeFi 的大部分采用都是简单地存入期权策略池。这意味着 DeFi 协议被迫在链下寻找买家(通常是做市商)以获得溢价收益。Dopex、Lyra、Premia 等协议都建立在用户直接在协议上买卖期权的基础上,因此如果这些平台要扩大到可观的估值,用户行为转变至关重要。